Młody człowiek, znajdujący się w stabilnej sytuacji finansowej, zazwyczaj staje przed poważnym dylematem, który zawiera się w pytaniu: czy w wieku trzydziestu lub więcej lat – warto wynajmować mieszkanie, pomagając w ten sposób spłacać czyjś kredyt? W perspektywie są przecież najlepsze lata zawodowej kariery; opcjonalnie – założenie rodziny. To idealny moment, aby zamieszkać we własnym lokalu. Sytuacja na rynku nieruchomości jest jednak nadal trudna – znalezienie mieszkania, które będzie (jednocześnie) względnie niedrogie, przestronne i dobrze skomunikowane, niemal graniczy z cudem. Rynek wtórny rządzi się swoimi prawami – ceny są często nieadekwatne do realnej wartości danego obiektu, a nowe osiedla powstają najczęściej na peryferiach miasta, co przekłada się na wydłużenie cennego czasu, przeznaczanego na dojazd do pracy czy odwiezienie dzieci do szkoły. Zestawiamy ze sobą najlepsze banki oferujące kredyt na 300.000 zł z przeznaczeniem na budowę domu o wartości 350.000 zł.

Decyzja o zakupie mieszkania ma długoterminowe konsekwencje; swobodna przeprowadzka nie zawsze wchodzi w grę, dlatego warto zastanowić się nad alternatywnym rozwiązaniem, czyli wybudowaniu własnego domu. Skoro trudno znaleźć mieszkanie, które spełniałoby wszystkie nasze oczekiwania, to czemu nie mielibyśmy osobiście zadbać o warunki, w jakich spędzimy kilkadziesiąt kolejnych lat? Podstawową korzyścią, płynącą z dokonania takiego wyboru, jest komfort i elastyczność – nie ulega wątpliwości, że dom rodzinny łatwiej przystosować do potrzeb, które pojawiają się wraz z powiększeniem się rodziny.

Najpopularniejszym sposobem sfinansowania budowy domu jest zaciągnięcie kredytu budowlano-hipotecznego. W ogólnym zarysie, można go podzielić na dwa etapy: pierwszy to okres realizacji inwestycji, czyli – w tym konkretnym przypadku – budowy nieruchomości. Początek drugiego, znacznie dłuższego etapu, wyznacza moment, w którym hipoteka zostanie prawomocnie wpisana do księgi wieczystej. Dla banków stanowi to najpewniejsze zabezpieczenie wierzytelności. Warto podkreślić, że bank nie dysponuje żadnymi prawami względem Twojego domu – prawo własności należy tylko i wyłącznie do Ciebie. Hipoteka jedynie ubezpiecza wierzytelności na wypadek zaprzestania spłacania wierzytelności.

Oto trzy podstawowe warunki, które powinien spełniać kredyt, aby w ogóle brać go pod uwagę przy podejmowaniu decyzji:

- atrakcyjne oprocentowanie

- możliwość sfinansowania do 100% kwoty kosztów budowy

- brak obowiązku przekazywania bankowi faktur, rachunków, dokumentujących koszty prowadzonych prac budowlanych

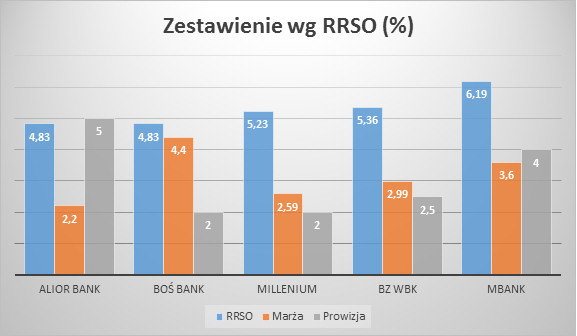

Zakładając, że wszystkie powyższe kryteria są spełnione, można przejść do szczegółowej analizy oferty banków. Kluczowym wskaźnikiem, którym będziemy się kierowali przy podejmowaniu decyzji, jest rzeczywista roczna stopa oprocentowania (RRSO) – dzięki niej, możemy bezpośrednio porównywać między sobą oferty. RRSO, oprócz nominalnego oprocentowania, uwzględnia również dodatkowe koszty kredytu – m. in. prowizję, wykupienie ubezpieczenia pomostowego lub polisy. Na oprocentowanie nominalne składają się dwa komponenty: pierwszy z nich to marża, narzucana przez bank; drugi to wskaźnik WIBOR, czyli stopa procentowa, po jakiej banki wzajemnie pożyczają sobie pieniądze. WIBOR podlega nieustannym fluktuacjom; większość banków aktualizuje go na początku każdego kolejnego kwartału – jeżeli WIBOR ulega zmianie, przekłada się to bezpośrednio na oprocentowanie i realną wysokość comiesięcznie spłacanej raty. W momencie sporządzania tego zestawienia, WIBOR wynosił 2,02% – od dłuższego czasu wysokość tego wskaźnika utrzymuje się na podobnym poziomie. Stanowi on stawkę bazową, identyczną dla większości kredytów, dostępnych na rynku – nie jest zatem czynnikiem różnicującym oferty. Należą do nich: wysokość prowizji i marża, czyli zysk banku z udzielenia kredytu. Dodatkowo, warto uwzględnić koszt uzyskania kredytu, na który wpływają: stawka, po jakiej dokonywana jest wycena nieruchomości, koszt ubezpieczenia wkładu własnego, ewentualnie – polisa ubezpieczeniowa.

Skoro ustaliliśmy już, jakie czynniki będą dla nas istotne przy podejmowaniu decyzji, możemy przystąpić do tworzenia rankingu kredytów hipoteczno-budowlanych aktualnego na 2015 rok. Aby precyzyjnie zilustrować realne koszty, związane z zaciągnięciem kredytu, dobrym rozwiązaniem jest operowanie na konkretnych liczbach. Na potrzeby tej symulacji, przyjmijmy następujące parametry:

- wartość budowanej nieruchomości – 350 000 PLN

- kwota kredytu – 300 000 PLN

- okres kredytowania – 30 lat

- równe raty

- wiek najstarszego kredytobiorcy nie przekracza 35 lat

Poniższa klasyfikacja ma jedynie poglądowy charakter; bank, w zależności od przebiegu indywidualnych negocjacji i zastosowania dodatkowych kryteriów, może zaoferować klientowi warunki lepsze od przykładowych.

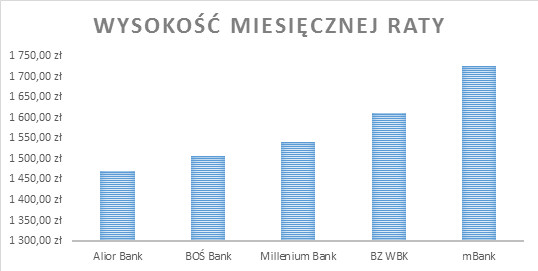

| BANK | RRSO | Rata |

|---|---|---|

| Alior Bank | 4,83% | 1470,56 PLN |

| BOŚ Bank | 4,83% | 1505.83 PLN |

| Millenium Bank | 5,23% | 1539.73 PLN |

| Bank Zachodni WBK | 5,36% | 1612.3 PLN |

| mBank | 6,19% | 1726.02 PLN |

Pierwsze miejsce w zestawieniu zajmuje Alior Bank, który – według przyjętych kryteriów – proponuje najkorzystniejsze warunki. Uwidacznia się to w wysokości raty kredytu. Klient Alior Banku, w porównaniu z osobą, która pożyczy pieniądze od piątego w zestawieniu mBanku (zobacz stronę www), będzie co miesiąc miał do spłaty o około 250 zł mniej. W skali roku, oznacza to (teoretycznie) oszczędność rzędu nawet 3000 zł, co może stać się niebagatelną pozycją w domowym budżecie. Jednak, po dogłębnym przeanalizowaniu szczegółów oferty Alior Banku, rzuca się w oczy wysokość prowizji – to aż 15 000 zł, czyli dokładnie dwukrotnie więcej, niż w BZ WBK, które pobiera 7 500 zł. Unaocznia to fakt, że wysokość raty zwykle nie jest wprost proporcjonalna do całkowitego kosztu kredytu.

Właśnie dlatego Alior Bank dzieli pierwszą lokatę w zestawieniu z BOŚ Bankiem (zobacz stronę www). Choć różnica w wysokości miesięcznej raty wynosi około 35 zł miesięcznie, to jednak RRSO w przypadku obu pożyczek jest równe. Przyczyny takiego stanu rzeczy należy się doszukiwać również w wysokości prowizji; BOŚ Bank pobiera od klienta jedynie 6 000 zł i identycznej kwoty życzy sobie Millenium Bank (zobacz stronę www), co czyni ofertę konkurencyjną wobec tej, którą przygotował Alior Bank. Rozbieżność między prowizjami wynosi 9 000 zł – zakładając stałą wysokość rat, klient Aliora zniweluje tę różnicę dopiero po upływie blisko 22 lat spłacania kredytu! To ważna lekcja na przyszłość – sugerowanie się samą wysokością raty nie zawsze wydaje się być optymalną strategią przy podejmowaniu decyzji. Zwracanie uwagi na RRSO wydaje się znacznie bardziej rozsądnym kryterium.

Suma kosztów uzyskania pożyczki w Alior Banku przewyższa o około 7 tysięcy złotych wydatki, które trzeba ponieść, aby zaciągnąć analogiczny kredyt w BOŚ Banku. Na tę różnicę, oprócz jednorazowej prowizji, składają się również dodatkowe opłaty, takie jak: wycena nieruchomości, czy ubezpieczenie niskiego wkładu własnego, które przemawia na korzyść Alior Banku (łączny koszt 1622,42 zł w zestawieniu z 5223,30 zł). Ta informacja może być szczególnie istotna dla osób, które mają do dyspozycji nieco mniej własnych środków finansowych.

Nawiązując do kosztów wyceny nieruchomości – najwięcej za tę usługę życzą sobie Alior Bank i Millenium Bank (1000 zł); nieco mniej żądają BOŚ Bank i mBank (700 zł); BZ WBK przyjął inną politykę w tej dziedzinie i przerzucił obowiązek opłacenia rzeczoznawcy bezpośrednio na klienta. W przypadku Megahipoteki (Alior Bank), kredytodawca może zrezygnować z wymogu wyceny, o ile wkład własny jest wysoki (rynek wtórny) lub jeżeli nieruchomość jest umiejscowiona w określonej lokalizacji (rynek pierwotny).

Obydwa banki, które uplasowały się na szczycie rankingu, pobierają opłatę z tytułu niskiego udziału własnego; prawdopodobnie, dzięki temu zabiegowi, zminimalizowały stopę realnego, rocznego oprocentowania. Trzy pozostałe banki, czyli Millenium, BZ WBK i mBank, zrezygnowały z tej należności. Z tej przyczyny, ich oferta będzie szczególnie interesująca dla kredytobiorców, którzy – podejmując decyzję o ubieganiu się o kredyt – nie dysponują wysokimi kapitałem własnym.

Kolejnym elementem składowym kosztów uzyskania kredytu, jest polisa ubezpieczeniowa; w przypadku banków, uwzględnionych w zestawieniu, jedynie Millenium Bank narzuca na klienta obowiązek jej wykupienia. To owoc współpracy z PZU Życie (zobacz stronę www); wysokość miesięcznej składki to 0,02% kwoty kredytu – jest ona waloryzowana w odniesieniu do niespłaconej części kapitału. Nie wiąże się to z przechodzeniem badań lekarskich – klient składa jedynie oświadczenie o stanie zdrowie. Opcjonalnie, można również skorzystać z ubezpieczenia nieruchomości za pośrednictwem Millenium Banku. Roczna stawka wynosi 0,09% wartości nieruchomości, niezależnie od stadium budowy, w którym znajduje się w danym momencie inwestycja. Opłata miesięczna z tytułu ubezpieczenia jest minimalna – to jedyne 0,0075% wartości nieruchomości, czyli około 26 zł miesięcznie.

Kolejnym analizowanym składnikiem kosztów kredytu, jest ubezpieczenie pomostowe, które należy opłacać do momentu, gdy hipoteka zostanie prawomocnie wpisana do księgi wieczystej. Tylko Millenium Bank i BZ WBK stosują tę praktykę; do czasu dostarczenia dokumentów, potwierdzających wpis, banki będą pobierać co miesiąc opłatę w wysokości 249 zł. Pozostałe trzy banki nie nakładają na kredytobiorcę tego obowiązku.

Opłata za wcześniejszą spłatę kredytu waha się od 2 do 2,5%, w zależności od banku. Po upływie okresu, który mieści się w przedziale od 3 do 5 lat, opłata nie jest pobierana.

Podsumowanie

Sprawdziliśmy kredyty hipoteczne na 300.000 zł przy 350.000 zł wartości domu rozłożone miesięczne raty płacone przez na 30 lat Jeżeli dysponujesz wysokim wkładem własnym – najlepiej skorzystaj z oferty Alior Banku. Dodatkowo, warto zaznaczyć, że o lredyt hipoteczny na budowę domu w tym banku, mogą ubiegać się nawet 3 gospodarstwa domowe; a jeżeli jesteś aktywnym klientem, to możesz liczyć na niższą marżę. Jeśli Twój początkowy kapitał jest nieco niższy, przeanalizuj propozycję BOŚ Banku – jej główne atuty to możliwość skorzystania z tzw. „wakacji kredytowych”, brak ograniczenia w maksymalnej kwocie kredytu, a także – wspomniana wyżej – relatywnie niska prowizja. Słabszą stroną jest obowiązkowe ubezpieczenie niskiego wkładu własnego. Oferta Millenium Banku kusi 24-miesięczną karencją w spłacie kredytu. BZ WBK oferuje specjalne warunki klientom z segmentu VIP; m. in. obniżenie marży i prowizji – jeżeli zaliczasz się do tego grona, to może być dla Ciebie najkorzystniejsze rozwiązanie. Wadą jest wymagana przez bank cesja praw z polisy ubezpieczenia nieruchomości. mBank, ze swoim mPlanem hipotecznym, daje klientowi możliwość zabezpieczenia kredytu różnymi nieruchomościami, a także pozwala na wcześniejszą spłatę zobowiązania bez ponoszenia dodatkowych kosztów. Każdy kredytobiorca posiada indywidualny zestaw wymagań wobec oferty kredytowej – pierwszym krokiem do podjęcia racjonalnej decyzji, będzie zweryfikowanie swoich oczekiwań i kierowanie się nimi przy wyborze, w czym ma bardzo pomóc ranking.

Telefon: +48 690 240 118

O Mnie: Od 2005 roku specjalizuję się w finansach zdobywając doświadczenie w pracy w bankach. Od 2014 roku, czyli od samego początku, uczestniczę w projekcie Faraon24. Jako programista z wykształcenia, z powodzeniem wdrożyłem wiele systemów w bankach, administracji państwowej oraz w sektorze prywatnym, w tym w korporacjach. Przed rozpoczęciem kariery w finansach zajmowałem się wywiadem gospodarczym, zabezpieczeniami informacji cyfrowych i mienia oraz biometrią. Te różnorodne doświadczenia łączę, pracując jako informatyk śledczy co pozwala mi na kompleksowe podejście do zagadnień związanych z finansami, bezpieczeństwem i technologią. Telefon: +48 690 240 118

- Szybkie pożyczki | Ranking top gotówkowe | 20 maj 2025 r. - 20 maja 2025

- Ranking Chwilówek | top 26 pożyczek pozabankowych - 20 maja 2025

- Chwilówki bez BIK | Ranking top 10 pożyczek dla zadłużonych | 12 maja 2025 r. - 12 maja 2025