Pożyczka hipoteczna jest to gotówkowy odpowiednik typowego kredytu hipotecznego – dzięki powiązaniu długu z bezpiecznym zabezpieczeniem na nieruchomości klient poniesie znacznie mniej kosztów w porównaniu do oferty gotówkowej. Skorzystanie z tego odpowiednika ma swoje atuty i wady – niskie koszty oraz obciążenie hipoteki. Przyglądamy się bliżej mechanizmowi tego instrumentu finansowego, wskazujemy różnice między wymienionymi wyżej rodzajami hipoteki, a co najważniejsze – przedstawiamy najnowszy ranking pożyczek hipotecznych, uzupełniony o szczegółową analizę atutów i wad uwzględnionych ofert.

Na czym polega pożyczka hipoteczna i czym różni się od kredytu hipotecznego

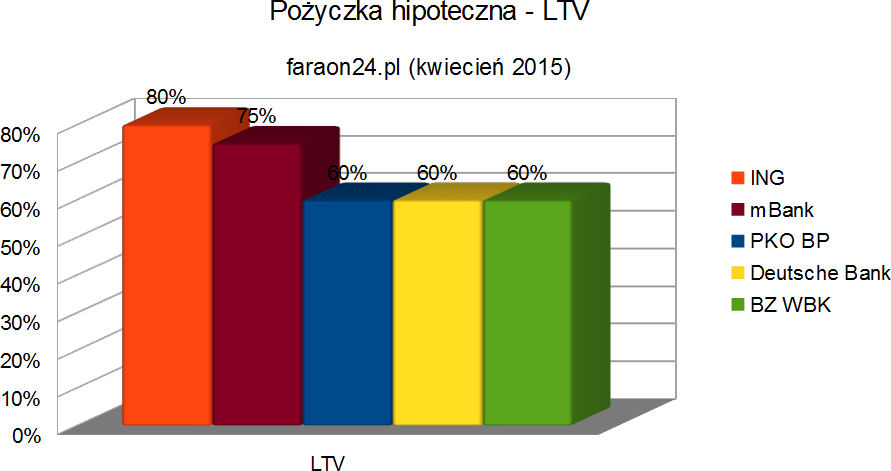

Mechanizm działania tych instrumentów finansowych są w gruncie rzeczy bardzo podobne. W obydwóch przypadkach bank pożycza kredytobiorcy pieniądze, które są zabezpieczone hipotecznie. Podstawowa różnica jest taka, że dla pożyczki hipotecznej zabezpieczenie zostaje ustanowione na nieruchomości, która stanowi naszą własność w momencie składania wniosku, a gwarancją dla kredytu mieszkaniowego jest z reguły nieruchomość, którą zamierzamy sfinansować ze środków, wypłaconych przez bank. Wśród atutów należy również wymienić elastyczność – uzyskaną sumę możemy przeznaczyć na dowolne wydatki. Jeśli chodzi o kredyt stricte mieszkaniowy, to zazwyczaj bank nie zostawia klientowi wolnej ręki w kwestii dysponowania środkami. Remont lokalu kupionego na rynku wtórnym, wykończenie nieruchomości w stanie deweloperskim – to wszystko zostanie rozliczone co do złotówki. Nie ma róży bez kolców – maksymalne LTV (loan to value – czyli współczynnik pomiędzy wysokością kredytu a wartością materialnego zabezpieczenia) będzie znacznie niższe niż w przypadku kredytu mieszkaniowego. Suma wypłaconych przez bank środków zazwyczaj zamyka się w przedziale od 60 do 80 procent szacunkowej wartości nieruchomości, na której zostaje ustanowiona hipoteka.

Dowolność w ustalaniu przeznaczenia środków sprawia, że można mówić o swego rodzaju podobieństwie między pożyczką hipoteczną, a kredytem konsumenckim. Zgodnie z danymi rynkowymi, w 2014 roku większość pożyczek hipotecznych udzielano na kwoty poniżej 80 000 zł; maksymalna kwota kredytu gotówkowego zazwyczaj oscyluje wokół 100 000 zł. Wynika z tego, że grupa docelowa obu produktów jest podobna – wyższe limity kredytów gotówkowych są dostępne jedynie dla najlepiej zarabiających. Przechodząc do różnic – minimalne kwoty ofert gotówkowych zaczynają się już od 500 zł; to minimum w przypadku ofert hipotecznych jest znacznie wyższe – najczęściej wynosi ono powyżej 20 000 zł. Zgodnie z ogólną zasadą, że umowy pod zastaw są zawierane na korzystniejszych warunkach, rzeczywista roczna stopa oprocentowania przemawia na korzyść hipoteki. Bank, zyskując gwarancję odzyskania pożyczonej kwoty, nie obciąża wypłaconych środków wywindowaną marżą. Reasumując – oferta hipoteczna jest mniej kosztownym sposobem pożyczania pieniędzy, niż kredyt konsumencki.

Warto nadmienić, że istnieje niezliczona ilość pozabankowych firm i firm „krzaków”

, które oferują podobne produkty ale dla osób, które nie będą mogły zawrzeć umowy z bankiem z powodu zadłużenia ujawnionego w BIK lub innych rejestrach typu BIG (KRD, ERIF) – koniecznie zapoznaj się z wpisami Sprawdzimy pożyczki hipoteczne bez BIK i bez KRD czyli jak to się robi w sieci pod zastaw nieruchomości. W Faraon24 zawsze ostrzegamy przed takimi ofertami, bo nawet jeśli są to faktycznie legalnie działające podmioty to statystyki pokazują, że lwia ich część z założenia biznesowego chce zarabiać na wprowadzaniu klienta w błąd. Dodając do tego bardzo specyficzny, zawężony do najbiedniejszych i najbardziej zdesperowanych, target.

Czy nieruchomość musi należeć do członka rodziny? Jakie nieruchomości uwzględni bank?

Analiza regulaminów, dotyczących przyznawania kredytów, wskazuje na to, że większość banków odchodzi od wymogu pokrewieństwa w stosunku do osoby, która wnosi zabezpieczenie kredytu. Czasem zdarza się, że banki nalegają, aby właściciel nieruchomości również przystąpił do umowy kredytowej – w większości przypadków nie będzie to jednak konieczne. Oprócz przedstawienia dokumentu, poświadczającego wyrażenie zgody na ustanowienie zabezpieczenia na danej nieruchomości, bank może zażądać osobistej wizyty właściciela w oddziale. Przedmiotem hipoteki może stać się mieszkanie – własnościowe lub spółdzielcze – z wyłączeniem mieszkań lokatorskich. Działka budowlana również należy do pożądanych przez banki form zabezpieczenia – z tym, że nie może stać na niej dom w stanie surowym – taka nieruchomość jest w zasadzie niesprzedawalna, a zatem bezwartościowa w oczach banku. Hipoteka na działce rolnej jest odrębną kwestią, którą rzadko regulują odrębne zapisy w regulaminach kredytowych – istnieje możliwość otrzymania pieniędzy pod zastaw działki rolnej, ale nie każdy bank zgodzi się na taką formę zabezpieczenia.

Pożyczka hipoteczna pod zastaw nieruchomości – ranking: maj – czerwiec – lipiec 2015

Załóżmy, że 30-letni kredytobiorca jest posiadaczem lub uzyskał zgodę od właściciela na ustalenie zabezpieczenie na nieruchomości, wartej w przybliżeniu 350 000 zł. Zdając sobie sprawę, że maksymalny wskaźnik LTV w przypadku oferty hipotecznej jest niższy, niż ma to miejsce przy zaciąganiu kredytu mieszkaniowego, ustalił oczekiwaną sumę pożyczki na 200 000 zł, które zamierza spłacić w ciągu najbliższych 20 lat. W naszym zestawieniu wzięliśmy pod uwagę tylko te banki, które dopuszczają możliwość ustanowienia hipoteki na nieruchomości, należącej do osoby trzeciej, przy czym nie musi ona należeć do członka rodziny kredytobiorcy.

Bank | RRSO | Marża | Prowizja | Rata | LTV |

|---|---|---|---|---|---|

BZ WBK | 5,27% | 3,19% | 2,50% | 1302 zł | <60% |

mBank | 5,47% | 3,20% | 4,00% | 1303 zł | <75% |

ING Bank Śląski | 5,69% | 3,66% | 1,90% | 1354 zł | <80% |

PKO BP | 5,89% | 3,65% | 3,50% | 1353 zł | <60% |

Deutsche Bank | 6,30% | 4,10% | 3,00% | 1404 zł | <60% |

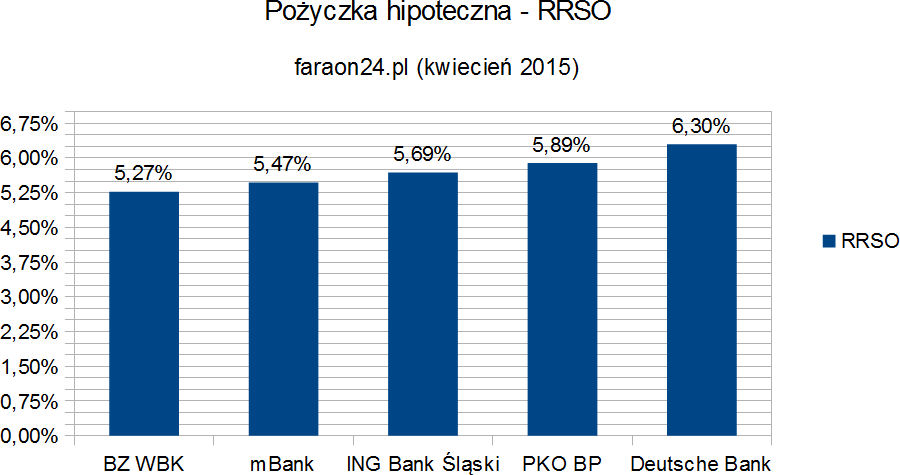

Spośród kilkunastu przeanalizowanych ofert, wybraliśmy pięć najkorzystniejszych propozycji z prognozą stabilności w miesiącu maju, czerwcu oraz lipcu 2015 roku – uszeregowaliśmy je według rzeczywistej rocznej stopy oprocentowania. Podstawową składową oprocentowania dla pożyczek hipotecznych jest stawka WIBOR 3M (identycznie jak w przypadku kredytów mieszkaniowych), wynosząca na dzień dzisiejszy 1,65%. Do aktualnej stopy WIBOR 3M doliczamy marżę, decydującą o wysokości oprocentowania nominalnego. Oprócz wysokości prowizji i miesięcznej raty zobowiązania, konieczne jest również uwzględnienie maksymalnego LTV, które dany bank dopuszcza w ofercie. O każdy z wymienionych produktów można wnioskować przez Internet.

W ostatnich kilku latach oprocentowanie było średnio 2% wyższe niż kredytów mieszkaniowych. Ta tendencja znalazła odzwierciedlenie w tegorocznych ofertach: cztery pierwsze banki utrzymały RRSO w ryzach, dzięki czemu nie przekroczyło ono 6% – to zasługa akceptowalnej marży i niewygórowanych, pozostałych kosztów kredytu. Deutsche Bank nieco odstaje od reszty stawki, wyśrubowana marża (4,10%) przekłada się na wysokość miesięcznej raty, która wyniosła 1404 zł – uznaliśmy, że to górna granica dla oferty hipotecznej na kwotę 200 000 zł. Koszt pożyczania pieniędzy pod zastaw nieruchomości nie musi być jednak tak wygórowany – udowodnił to Bank Zachodni WBK, który pożycza pieniądze aż o ponad 100 zł taniej w skali miesiąca. To roczna oszczędność rzędu 1200 zł.

Bank Zachodni WBK

Wspomnieliśmy już, że różnica w wysokości raty między pierwszą a ostatnią ofertą, uwzględnioną w zestawieniu, wyniosła około 100 zł – to dość duża rozbieżność. 1302 zł – dokładnie tyle będziemy musieli oddawać co miesiąc BZ WBK, jeżeli pożyczymy tam 200 000 zł na okres 20 lat. Marża na poziomie 3,19% jest niemal dwukrotnie wyższa, niż obowiązująca w przypadku kredytów mieszkaniowych, zaciąganych w tym banku. Nie zmienia to faktu, że jest bardzo atrakcyjna dla potencjalnego klienta – w połączeniu z prowizją w wysokości 2,50% i kosztami około-kredytowymi, składa się na RRSO rzędu 5,27%. Rozważając zaciągnięcie pożyczki hipotecznej w BZ WBK, należy wziąć pod uwagę, że jej maksymalna kwota nie może przekroczyć 60% wartości nieruchomości, którą osoba trzecia wnosi jako zabezpieczenie. Z tego powodu nie można polecić tej propozycji osobom, które potrzebują jak największych środków – w mBanku i ING Banku Śląskim mogą oczekiwać wypłaty większej sumy przy identycznej wartości zastawianego domu lub mieszkania. Pieniądze od BZ WBK możemy przeznaczyć na dowolny cel, z wyłączeniem wydatków związanych z działalnością gospodarczą. Bank zastrzega, że otrzymanej gotówki nie można spożytkować na tzw. „cele spekulacyjne”. Na koniec warto dodać, że nieruchomość musi być ubezpieczona od ognia i innych zdarzeń losowych – zdrowy rozsądek podpowiada, że działki bez zabudowy nie są objęte tym wymogiem.

mBank

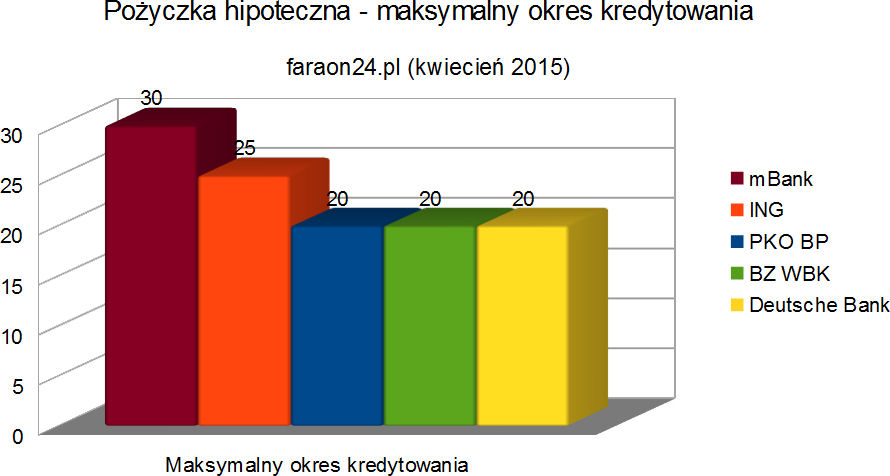

Drugim wyborem jest mBank – w kategorii marży (3,20%), przegrywa z BZ WBK jedynie o 0,01 p. p. Oznacza to, że miesięczna rata będzie wyższa o… 1 zł – wyniesie dokładnie 1303 zł. Jednak jeżeli weźmie się pod uwagę RRSO, to oferta wypada już nieco mniej korzystnie – 5,47% w mBanku przekłada się na wzrost całkowitego kosztu spłaty o 0,2 p. p. w relacji do liderującej oferty. Uwzględniając maksymalne LTV, mBank plasuje się na drugiej pozycji – wynosi ono aż 75%, ustępując w tej dziedzinie jedynie ING Bankowi Śląskiemu. Wśród zalet nie sposób nie wymienić bardzo długiego, maksymalnego okresu spłaty – 30 lat. To czyni ofertę bezkonkurencyjną w tej kategorii. Cieniem na wymienionych pozytywach kładzie się zawyżona względem konkurencji prowizja – 4% to dużo. Dla uwzględnionych w przykładzie 200 000 zł, wyniesie aż 8 000 zł!

ING Bank Śląski

Również ING jest skłonne, by pożyczyć klientowi pieniądze na okres dłuższy, niż rynkowa średnia – górny limit ustalono na poziomie 25 lat. Pożyczka hipoteczna w ING Banku Śląskim przewodzi reszcie stawki w kategorii maksymalnego LTV – 80%. Oznacza to, że pod zastaw uwzględnionej w analizie nieruchomości, wartej 350 000 zł, ING udostępni nawet do 280 000 zł, podczas gdy BZ WBK, PKO BP i Deutsche Bank – najwyżej 210 000 zł. Różnica 70 000 zł to wręcz przepaść – zwłaszcza, że operujemy na kwotach grubo poniżej pół miliona złotych. Spośród uwzględnionych w zestawieniu ofert, znajdziemy tu najniższą prowizję – jedyne 1,90%. To ponad dwukrotnie mniej, niż w konkurencyjnym mBanku. Marża wyniesie 3,66% – czyli zdecydowanie poniżej rynkowej mediany. RRSO nie powinno przekroczyć pułapu 5,69%, a wysokość miesięcznej raty stabilizuje się na poziomie 1354 zł. Strata do dwóch pierwszych pozycji rankingu wyniesie zatem około 50 zł.

PKO BP

Choć PKO Bank Polski proponuje klientom miesięczną ratę niższą niż ING Bank Śląski – o całe… 1 zł – to w naszej tabeli znalazł się za plecami konkurenta. Minimalnie niższa marża (3,65%) przekłada się na ratę w wysokości 1353 zł. Jednak relatywnie duża prowizja – aż 3,50% – sprawia, że RRSO wzrasta w stosunku do bezpośredniego rywala o 0,2 p. p. Ostateczna wartość rzeczywistej rocznej stopy oprocentowania została ustalona na 5,89%. Prowizję można obniżyć, zgadzając się na objęcie 4-letnim ubezpieczeniem, proponowanym przez bank. Marża również podlega negocjacji, ale nie ma się co oszukiwać – jej wysokość będzie w dużej mierze uzależniona od scoringu. Maksymalne LTV pożyczki hipotecznej w PKO BP nie wywrze na klientach większego wrażenia – to jedynie 60%. Wśród pomniejszych atutów można wymienić wakacje kredytowe – zawieszenie spłaty jednej raty raz w roku; a także brak dolnego limitu kwoty.

Deutsche Bank

RRSO przekraczające 6,30%, horrendalna marża w granicach 4,10% i przeciętna prowizja na poziomie 3,00% – oto oferta Deutsche Banku. Fakt, że zmieściła się w zestawieniu rzutem na taśmę rzuca światło na sytuację na rynku ofert hipotecznych. Uczciwość nie pozwala określić tej propozycji jako korzystnej, ale warto zdać sobie sprawę, że i tak wyróżnia się ona na tle konkurencji. Oczywiście, rzeczywista roczna stopa oprocentowania jest wyższa niż w BZ WBK – i to o ponad 1 punkt procentowy – a miesięczna rata wyższa o równo 102 zł (1404 zł do 1302 zł). W naszym reprezentatywnym przykładzie Deutsche Bank i jego pożyczka hipoteczne prezentują się słabo. Maksymalne LTV rzędu 60% to standard; naszą uwagę przykuwa jednak zupełnie inna rzecz: Deutsche Bank nie stosuje jednolitego, maksymalnego okresu spłaty – jeśli zdecydujemy się pożyczyć mniej niż 100 000 zł, dostaniemy na spłatę tylko 7 lat! W odniesieniu do praktyk konkurencji, taka strategia nie prezentuje się najlepiej.

Obniżenie wysokości raty poprzez wydłużenie okresu kredytowania przekłada się na wzrost całkowitego kosztu spłaty kredytu. Poszukującym oferty o jak najdłuższym okresie spłaty wskazujemy mBank i ING Bank Śląski – maksimum wynosi odpowiednio 30 i 25 lat. Pozostałe trzy banki ustaliły maksymalne rozciągnięcie spłaty w czasie na 20 lat.

Zobacz również

W sieci znaleźliśmy inne podobne ciekawe materiały, są to: Pożyczka pod zastaw mieszkania rodziców? To możliwe! oraz Czy warto pożyczać pieniądze pod zastaw nieruchomości. Najczęściej to właśnie rodzice są tymi osobami trzecimi, którzy użyczają swojej nieruchomości w celach zabezpieczania pożyczki dzieci. Rodzice często posiadają własne nieruchomości, na które sami kiedyś zaciągnęli kredyt a teraz jest już spłacony a księga wieczysta pozostała – co bardzo przyspiesza cały proces ponieważ założenie nowej księgi wieczystej może potrwać nawet kilka miesięcy.

Podsumowanie

Wykazaliśmy, że pożyczka hipoteczna to szansa na pozyskanie stosunkowo nisko oprocentowanej gotówki – szczególnie w zestawieniu z kredytem konsumenckim. Oczywiście, przy założeniu, że pożyczamy odpowiednią kwotę – nie niższą niż kilkanaście tysięcy złotych. W tym przypadku mniej nie znaczy taniej – prowizje i opłaty mogą w znaczący sposób obniżyć konkurencyjność tego produktu. Jako kredyt niecelowy, stanowi uniwersalne narzędzie, pozwalające dysponować pieniędzmi w dowolny sposób podobnie jak z pożyczkami online ale z wielokrotnie wyższą kwotą. Niezależnie od tego, czy gotówkę hipoteczną zamierzamy przeznaczyć na inwestycje, remont mieszkania, budowę garażu czy zakup luksusowego samochodu, warto upewnić się, że pożyczamy pieniądze na jak najkorzystniejszych warunkach. Jeśli rozważamy zabezpieczenie kredytu cudzą nieruchomością, tym bardziej drobiazgowo powinniśmy analizować potencjalne oferty – nadużycie czyjegoś zaufania w tak poważnej kwestii byłoby wysoce nierozsądne. Aby nie dać się zwieść reklamowym sloganom i tylko pozornie korzystnym promocjom, warto czerpać informacje ze sprawdzonych i krytycznych źródeł, takich jak nasze zestawienie. Patrząc przez pryzmat RRSO, najrozsądniejszym wyborem będzie podpisanie umowy hipotecznej w Bank Zachodnim WBK, mBanku lub ING Banku Śląskim.

Dziennikarz ekonomiczny i śledczy, programista systemów wspomagających finanse. Analityk Faraon24.pl

Od 2005 roku specjalizuję się w finansach zdobywając doświadczenie w pracy w bankach. Od 2014 roku, czyli od samego początku, uczestniczę w projekcie Faraon24.

Jako programista z wykształcenia, z powodzeniem wdrożyłem wiele systemów w bankach, administracji państwowej oraz w sektorze prywatnym, w tym w korporacjach.

Przed rozpoczęciem kariery w finansach zajmowałem się wywiadem gospodarczym, zabezpieczeniami informacji cyfrowych i mienia oraz biometrią. Te różnorodne doświadczenia łączę, pracując jako informatyk śledczy co pozwala mi na kompleksowe podejście do zagadnień związanych z finansami, bezpieczeństwem i technologią.

Doświadczenie z kredytami i pożyczkami zdobywałem nie tylko w bankach i firmach pożyczkowych, mam również osobiste doświadczenie z kredytami gotówkowymi, kredytem mieszkaniowym oraz pożyczkami gotówkowymi w tym z paroma chwilówkami.

Sprawdź moją

ekspercką analizę pożyczek online, którą regularnie aktualizuję na podstawie analizy ofert i zmian prawnych.

mail: straus@faraon24.pl lub michaelstraus@faraon24.pl