Kredyt mieszkaniowe i budowlano-hipoteczny pozwala sfinansować inwestycję w nieruchomość. Może to być zakup mieszkania lub domu oraz może to być również budowa nieruchomości. Aby ocenić koszty kredyty i wybrać jego rodzaj należy zaopatrzyć się w odpowiednią wiedzę. Zakup mieszkania lub domu jest prostszy od budowy dlatego ważne jest zrozumienie różnic pomiędzy domem tradycyjnym, energooszczędnym oraz pasywnym. Należy poznać takie pojęcia jak marża, prowizja, oprocentowanie, RRSO oraz WIBOR. W tym poradniku zostały wszystkie najważniejsze rzeczy pozwalające ocenić koszt kredytu hipotecznego w taki sposób aby nie tylko wybrać najtańszy bank ale dobrze zrozumieć sam mechanizm kredytowania.

Wybór banku

To jaki bank wybrać do skredytowania nieruchomości zależy nie tylko od samego kosztu kredytu ale i jego przeznaczenia. Kupując nieruchomość z rynku wtórnego lub pierwotnego wybieramy kredyty hipoteczne i mamy wtedy do wyboru więcej banków niż w przypadku budowy, ktrórą sfinansują kredyty na budowę domu. Nie wszystkie banki udzielające kredytów mieszkaniowych na zakup udzielą kredytu na budowę.

Kupując gotową nieruchomość niezależnie czy będzie to mieszkanie czy dom i niezależnie czy jest ona używana (rynek wtórny) lub od nowa dewelopera (rynek pierwotny) wybór sprowadza się przede wszystkim do wyboru najtańszej oferty.

Budując dom wybór kredytu może zależeć od tego czy będzie to dom tradycyjnej konstrukcji czy będzie to nowoczesna konstrukcja energooszczędna czyli dom pasywny z rocznym zapotrzebowaniem na energię poniżej 40 kWh/m2 (wzorowy dom pasywny to zapotrzebowanie do 15 kWh/m2).

Dom pasywny pomimo większych nakładów finansowych może okazać się bardziej oszczędnym rozwiązaniem ze względu na dwa czynniki:

1) celowe kredyty na domy pasywne mogą być tańsze (należy dokładnie porównać oferty) od kredytów bez wymagań co do energooszczędności budowli

2) dom pasywny z założenia ma pochłaniać mniejsze zasoby na jego ogrzewanie w toku jego użytkowania – dbamy nie tylko o niższe koszty użytkowania ale również o środowisko naturalne poprzez mniejsze zużycie paliw grzewczych i energii elektrycznej (która w głównej mierze pochodzi również ze spalania paliw grzewczych – kopalnych)

Wyjaśnienia czym dokładnie jest dom pasywny znajdują się na tych stronach:

https://czterykaty.pl/czterykaty/56,133333,14916331,co-to-znaczy-dom-pasywny.html

https://pl.wikipedia.org/wiki/Dom_pasywny

oraz różnica między domem pasywnym a energooszczędnym:

RRSO, oprocentowanie, prowizja czy marża – co jest ważniejsze?

Aby odpowiedzieć na pytanie, kiedy i na jaki parametr wyznaczający koszt kredytu mieszkaniowego zwracać szczególną uwagę należy wyjaśnić czym są te parametry.

Zaczynamy od końca:

marża – jest to różnica pomiędzy ceną za jaką bank nabywa kapitał a ceną za jaką go sprzedaje. Bank zdobywa kapitał z różnych źródeł i sam z tego tytułu ponosi koszty. Mogą to być pożyczki międzybankowe, lokaty zakładane przez klientów czy depozyty wpłacane na konta klientów. Banki wykorzystują te pieniądze aby udzielać kredytów na czym same zarabiają. Najczęściej podawana jest w punktach procentowych (p.p.) ponieważ nie występuje samodzielnie a jest wartością dodawaną.

Czym jest dokładnie punkt procentowy opisane jest na tej stronie:

https://pl.wikipedia.org/wiki/Punkt_procentowy

prowizja – jest to czysta forma wynagrodzenia banku. Banki naliczają prowizję z tytułu zawarcia umowy z klientem. Innymi słowy jest to zarobek za wykonaną pracę w pośredniczeniu przepływu pieniędzy od źródła ich pozyskania do ostatecznego celu czyli do klienta. Pośrednictwo to obejmuje również sporządzanie dokumentacji i przekazywanie informacji. Banki mogą pobierać prowizję na podstawie art. 110 ustawy z dnia 29 sierpnia 1997 „Prawo Bankowe”.

oprocentowanie – (wyznacza odsetki kwotowe) to zarobek banku za korzystanie z pożyczonego kapitału. Jest sumą marży i stawki referencyjnej WIBOR. Nie jest powiązane prowizją. Oprocentowanie może być stałe lub zmienne. Stałe nie zmienia się przez cały okres trwania umowy kredytowej a zmienne może się zmienić jeśli zmieni się wartość referencyjnej stawki oprocentowania WIBOR.

Najczęściej stosowany jest WIBOR 6M, jego wartość można sprawdzić na tej stronie:

https://obligacje.pl/pl/narzedzia/wibor-6m

RRSO (skrót od „rzeczywista roczna stopa oprocentowania) – na RRSO składają się wszystkie koszty, które klient ponosi z tytułu zawarcia umowy kredytowej. Wliczane są do niego również koszty dodatkowych produktów jeżeli zostały zakupione w związku z zawartą umową kredytu – mogą to być koszty ubezpieczenia, koszty prowadzenia rachunku bankowego a nawet opłaty roczne za wydanie karty kredytowej.

Co dokładnie składa się na RRSO znajduje się na tej stronie:

https://faraon24.pl/rrso-kredytu-hipotecznego/

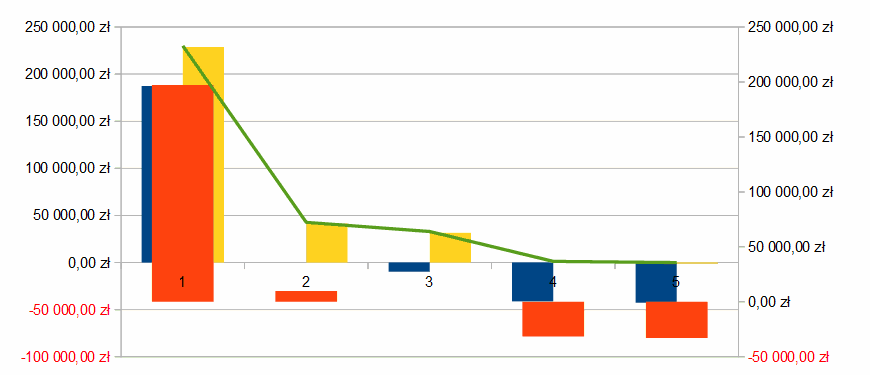

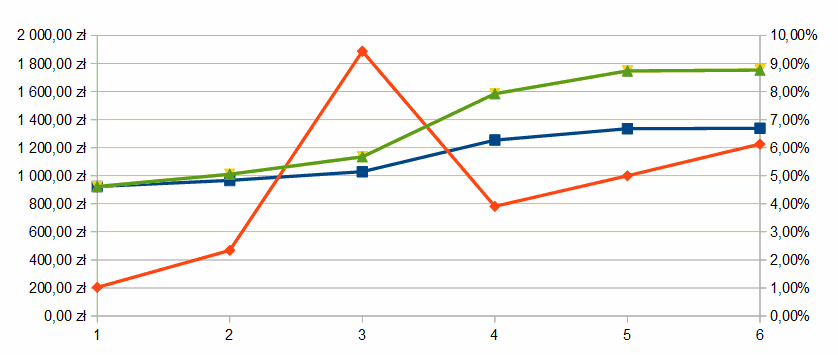

a tu przykładowa kalkulacja Norberta dla przykładowego kredytu 200 tys zł:

Dodatkowe około kredytowe produkty finansowe

Banki najczęściej zaproponują do kredytu hipotecznego dodatkowe produkty około kredytowe, które mogą obniżyć prowizję i marżę (czyli pośrednio oprocentowanie).

Takie produkty to:

- ubezpieczenie na życie

- ubezpieczenie od ryzyka utraty pracy

- ubezpieczenie nieruchomości od ognia i innych zdarzeń losowych

- rachunek osobisty wraz z kartą płatniczą

- karta kredytowa

ponadto w przypadku skorzystania z banku oferującego możliwość wniesienia niższego wkładu własnego niż według „Rekomendacji S” Komisja Nadzoru Finansowego może to być jeszcze ubezpieczenie niskiego wkładu własnego.

Rekomendacja S opisująca minimalny wkład własny znajduje się tu:

https://www.knf.gov.pl/knf/pl/komponenty/img/Nowelizacja_Rekomendacji_S_3_12_2019_67953.pdf

Jeśli, któryś z tych produktów lub kilka jednocześnie obniżą RRSO to warto z nich skorzystać z wyjątkiem karty kredytowej. Karty kredytowe działają na podobnej zasadzie co pozabankowe chwilówki a korzystanie z nich w sposób nierozsądny (co jest bardzo częste) może w perspektywie czasu kosztować więcej niż początkowo zakładana oszczędność z tytułu obniżenia marży lub prowizji.

Ocena kosztów – podsumowanie jak wybierać kredyt hipoteczny

Jeśli już wiemy, że stać nas na długoterminowy kredyt, którego spłata będzie zabezpieczona wpisem w księdze wieczystej – tak zwaną hipoteką – to pozostaje tylko wybór nieruchomości oraz banku finansującego.

To na jaką nieruchomość się decydujemy może determinować dalsze kroki przy wyborze banku oraz rodzaju kredytu.

Koszt kredytu w długim długiej perspektywie czasowej liczonej kilkunastu lub kilkudziesięciu latach pozostanie dla większości największym obciążeniem budżetu domowego. Można ten koszt obniżyć rozsądnie korzystając z dodatkowych produktów około kredytowych. Warto posługiwać się ogólnodostępnymi kalkulatorami kredytowymi, porównywarkami i rankingami.

Marżę oraz prowizję można negocjować co oznacza nie tylko możliwość ich obniżania poprzez korzystanie z dodatkowych produktów ale negocjacje wprost.

Od 2005 roku zajmuję się finansami. Pracowałem w bankach i instytucjach pożyczkowych.

Z zawodu jestem programistą i przez wiele lat pracy udało mi się skutecznie wdrożyć wiele moich systemów w bankach, administracji państwowej oraz w prywatnych przedsiębiorstwach i korporacjach.

Przed branżą finansową zajmowałem się wywiadem gospodarczym, zabezpieczeniami informacji cyfrowych i mienia oraz biometrią. Łączę to wszystko jako informatyk śledczy na polu instytucji finansowych.